【重要】もうすぐ始まるインボイス制度は小規模個人事業主(フリーランス/士業)の死活問題となる!?

JR板橋駅5分、ハンコ印刷センター代表兼行政書士の青木です。

今回は、私も直接的に影響があり気にしているこちらの話題について、調べたこと感じたことをまとめてみます。

動画の中では、経理1年目の女性が、「なるほど~!」と次々とテンポよく納得していく構成になっていますが、まぁ正直ここまで理解のいい経理1年目の人はなかなかいないかと、、、

それはよいとして、どうもこういった税金関係の情報というのは、我々事業者になかなか届きにくいというか、理解しにくいというか、知らないところで事が進んでいて、後で「えっ!そうだったの?」という事態になることが多いように感じます。

まぁそれが税金ですから仕方のないことなんですけどね。

結論ですが、政府はこれからの日本の労働状況を鑑み、先手先手でうまく国民に気づかれないように(と言うと語弊があるかもしれませんが)税収アップを目論んでいます。

これは批判というわけではなく、国の政策としては当然のことで、大切なことはもっと我々事業者側が常に考え、行動していかなければならないことだと感じています。

私には関係のないことと思い込んでいるかもしれませんが、実は我々個人事業者や小規模事業者にも大いに関係のあるこのインボイス制度について、気になる内容を、出来る限り事業者目線でまとめてみたいと思います。

↓こちらはインボイス制度について詳細に図解をしてさらに細かく解説をしたページです。気になる方はぜひこちらも合わせて御覧ください。

そもそもインボイス制度ってナニ??

インボイス制度とは、「適格請求書等保存方式」とも呼ばれます。

ざっくりいうと、事業者の請求書の発行や保存に関する新たなルールのことだと考えればよろしいかと思います。

これは個人事業主であっても法人であってもルールは変わりません。

なお、売り手が買い手に対して交付するものであるということも、基本的な事項として押さえておきましょう。

いつから始まるの?

インボイス制度は、実は消費税が8%から10%に増税された2019年10月から実施が決定している制度です。

しかし、いきなりそれを開始してしまうと国民が混乱してしまうことから、一定の経過期間を経て、いよいよ2023年の10月から本格実施となる予定です。

ちなみに、2021年の10月からは、事業者番号の登録申請が始まるなど、もうすぐ身近に迫っている制度と言えます。

さらに、2023年10月以降の制度本格稼働後も、さらなる段階的緩和措置が予定されており、数年をかけてスタンダードとなっていく制度です。

何が違うの?

これまでの制度との違いは、大きく2点あります。

1つ目は「税率を表記すること」、2つ目は「事業者登録番号を表記すること」です。

税率の表記に関しては、既に2019年10月の消費税増税時より、軽減税率制度が開始されたことに伴う、8%及び10%の表記を品目に応じて記載することが事業者側に求められています。

したがって、今回新たに変更が生じる事項というのは、2つ目の「事業者登録番号を表記すること」となります。

普段請求書なんて滅多に出さないけど?

実際に小規模事業者の中にはこういった業種の方たちも多いかと思います。私が営んでいるハンコ屋もその1つです。

そのような事業者のために、「簡易インボイス」と呼ばれる制度も存在します。

「簡易インボイス」とは、平たく言うと普段出しているレシート(領収書)のことだと理解すればよろしいかと思います。

具体的には以下に該当する業種であれば、この簡易インボイスの発行が認められています。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限ります)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

なるほど、これらの業種はいわゆる B to C がサービスのメインであり、都度取引においていちいち請求書は発行しませんよね。ですのでこういった業種では、今まで通りのレシートでOKです。

では一体何が死活問題だというのか。

そこなんです。

このインボイス制度の本質は、請求書や領収書の書き方がどうのというのが本質ではなく、もっと大事な論点があります。

その論点とは、わかりやすく言うと

小規模事業者(フリーランス等)は、ある程度大きな会社から仕事が来なくなる!?

ということです。

ここで言う「小規模事業者」とは、具体的には年の売上が1000万円以下で消費税を納めていない「免税事業者」を指します。

「ある程度大きな会社」とは、具体的には年の売上が1000万円以上で消費税を納めている「課税事業者」のことを指します。

免税事業者はインボイス(適格請求書)を発行できない。

ここからは新しく始まる制度についてより詳しく説明していきます。

インボイス制度下においては、「適格請求書」と呼ばれる請求書でないと、消費税の支払い額の計算ができない仕組みとなります。

適格請求書の発行には、前述のとおり「事業者登録番号の明記」が必要となります。

そして、その事業者登録番号は、「課税事業者」でないと、国から付与されない仕組みになるのです。

要するに、「免税事業者」は、「適格請求書」の発行ができない。ということになります。

その登録申請が、2021年10月から開始される予定ということです。

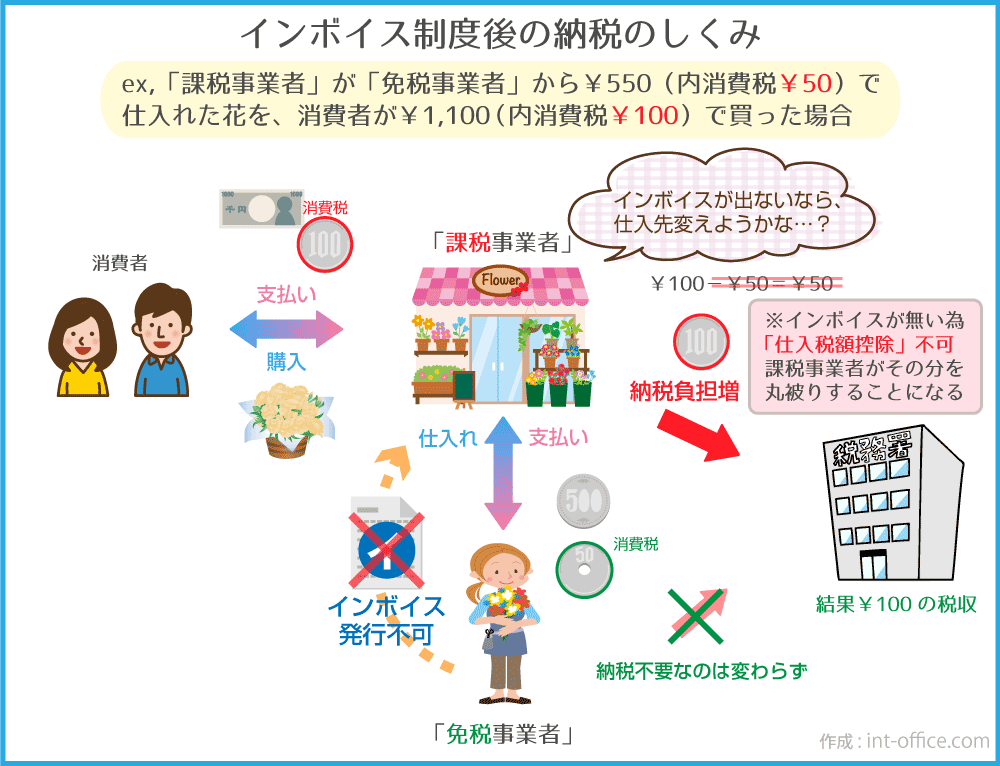

インボイスが無いと消費税を丸被りしなければならない。

さてここからが問題です。

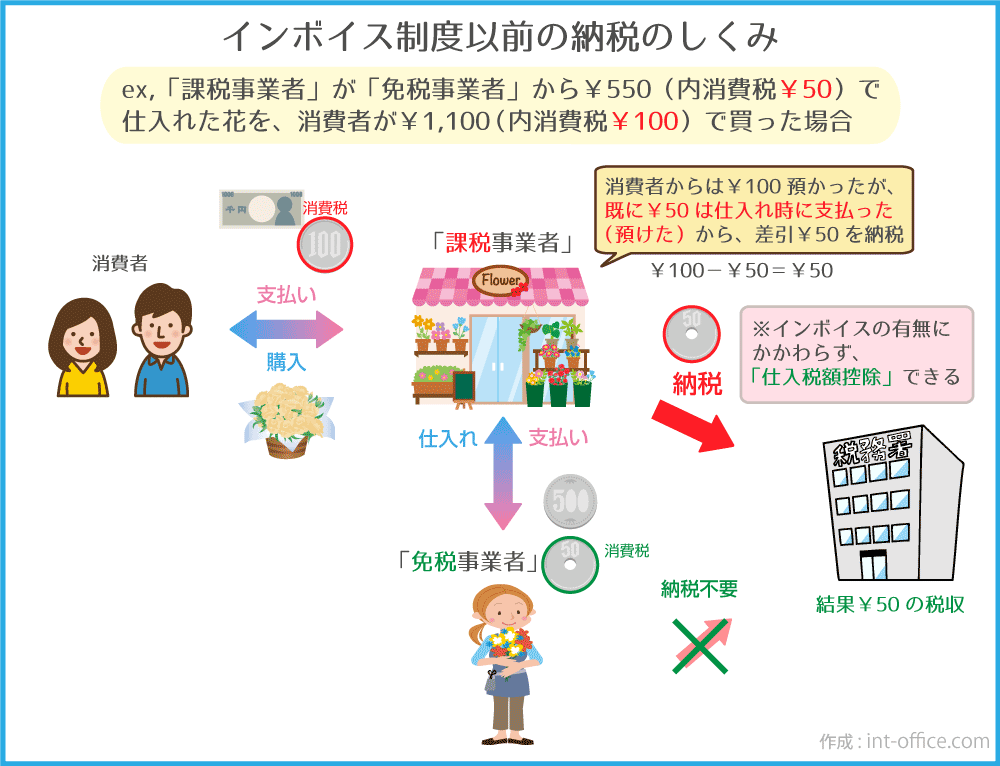

今までの制度では、相手が「免税事業者」であろうと「課税事業者」であろうと、事業活動に際して支払った消費税は、納税時に、売り上げとして顧客から一時的に預かった消費税から差し引いて(仕入税額控除という)、納税を行うことができました。

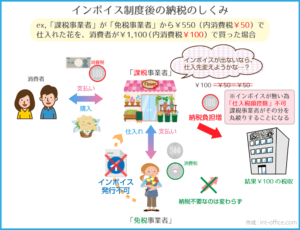

しかしインボイス制度下では、売り手が「免税事業者」であった場合に、従来「課税事業者」である買い手が行うことができた仕入税額控除が認められなくなります。

控除できるはずだったその分の税額は、「免税事業者」自らの負担に変わってしまうのです。

つまり、「課税事業者」から買うのと、「免税事業者」から買うのでは、最終的に国に納める消費税額に差が生じるということになります。

結果的にどうなるかというと、

課税事業者は免税事業者と取引きしたがらなくなる。

ということです。

これがこのインボイス制度の“ミソ”であり、国のしたたかな戦略が隠れているところです。

財務省はインボイスの目的を、「納税者同士で相互けん制を図る」と説明しているそうで、事業者同士を互いに監視させて、免税事業者をあぶりだそうという思惑が見て取れます。

あくまでも国が直接的に免税事業者に圧力をかけるのではなく、課税事業者からの目で、免税事業者を課税事業者へ変えていくという見事なロジックが隠されているように思います。

副業解禁とは逆行する本制度による政府のしたたかさ

ここからは私の個人的意見ですので、聞き流してください。

近年政府は、人生100年時代や老後2000万円問題など、現役世代の「働き方改革」という名のもと、副業を推奨する活動や、フリーランスなどを保護する立場を強めてきました。これは概ね2018年ごろから広まってきた流れです。

一方で、2019年10月からは消費税を10%に増税し、合わせてインボイス制度の導入を決めています。

インターネットをはじめ、各種IT技術の発展と共に、仕事環境そのものも、「組織」から「人」へ、フォーカスポイントが移ってきている現代の流れは今後も加速すると予想されます。

つまり政府としても、これからは「個」で仕事ができる時代、つまり個人事業者およびフリーランス等の「個」の数が勢いを増して増えてくることは想定をしており、だからこそ「働き方改革」において副業を推奨したりといった活動を進めてきたわけです。

しかし、一般的に副業、あるいはフリーランス、主婦のかたなどが個人事業として活動する場合において、おそらく多くの人がこの年間売り上げ1000万円以下の「免税事業者」にカテゴライズされるのではないでしょうか。

ここが政府のしたたかな狙いだと感じるポイントです。

一方では副業やフリーランスを後押しして、働き手の確保や世帯収入の増加を働きかける動きを見せつつ、もう一方では、今まで「免税事業者」として優遇してきた売り上げ1000万以下の小規模事業者たちを排除していこうとしている動きを取っているのです。

やはり、これから先「個」がますます増えていく中で、今まではそれらを消費税の納税対象者からは除外していたが、いよいよそうも言ってられなくなってきて、むしろこれから増えるであろうところから今のうちからしっかりと納税をしてもらい、ゆくゆくはそれをスタンダードとして「免税事業者」という概念自体を無くしていきたいというのが政府のホンネではないでしょうか。

ただあからさまにそれをしてしまうと、数多くの「免税事業者」から一気に反発されてしまうので、今回のようなインボイス制度という、ある意味回りくどいやり方を通して、事業者同士での相互牽制という仕組みを作り、結果的に免税事業者を減らしていく。

あくまで政府から直接的に「課税事業者」になって下さいではなく、事業者側からそれを言わせるという、巧みなコントロールがなされていると感じました。

冒頭でも書きましたがこれは批判というわけではなく、国の政策としては至極当然のことで、大切なことはもっと我々事業者側が常に考え、行動していくことだと感じています。

今からできる対策とは?

というわけで、我々事業者側はとにかく考えて行動するのみです。

制度本格稼働までの間にできることは何か?

具体的に3つほど挙げてみたいと思います。

①値付けを改めて考える

制度開始後は「免税事業者」が、消費税という名目で「課税事業者」から代金を請求することにかなりの後ろめたさを感じるようになります。(というか、実質できなくなる?)

であれば、今のうちから、仮に消費税を請求しなくとも事業の採算が合うような価格設定の見直しが必須だと思います。

少々乱暴な言い方ですが、名目が「消費税」となっているから後ろめたいわけで、初めからインクルードされた価格に今のうちから変えておくのが理想的です。

これは課税事業者に切り替えるにしても同じ理屈であり、しっかりと払うべきものの額をシミュレーションして、それでも利益が残るような価格構造にしていかなければなりません。

制度が始まってからでは皆さんが敏感になりますので、今のうちから徐々にしれーっとやっておくことが重要です。

現実に政府だってそうしてますよね?

ならば我々事業者だってそうすればよいのです。

もちろん、そのそもサービス品質に見合った値付けでなければ、お客様からは選ばれないということは言うまでもありません。

②免税事業者でも取引を続けたいと思わせる

これが理想論です。

顧客に、「免税事業者」か「課税事業者」かで売買の判断をさせるのではなく、「あなた」か「あなた以外か」で売買の判断をしてもらうようにすれば、顧客にとってはその消費税たるものや、ほんの微々たるものに過ぎません。

理由は何であれ、「あなた」だからこれからも契約を続ける、これからも買いに来ると言っていただければ、これに勝る我々事業者の喜びはありません。

それには、オンリーワンの付加価値を日々追求し、仕事に取り組むこと以外にありません。私もそうなれるように頑張るしかありません。

③簡易課税制度の適用を考える

こちらが極めて現実的な路線です。

消費税の計算方法には、実は2通りの計算方法があります。

それは「本則課税」と「簡易課税」の2つです。

詳しくは、こちらの動画が個人的には非常にわかりやすかったので、よろしけれはご覧になってみてください。

そのそもの消費税の計算の仕組みについても序盤に解説がありますので、今までの内容の理解を深める意味でもおすすめです。

まとめ!

売り上げ1000万円以下の小規模事業者は、インボイス制度によって今後は免税の恩恵を受けられなくなっていく。

本制度が始まる前に、具体的な策を講じていくことが重要。

以上、本テーマはまだまだ自分自身も研究中であり、適宜加筆していくかもしれません。

事業者様の何かの気づきとなれば幸いです。

はんこ屋行政書士 青木寛明

参考サイト

今回のテーマを調べるにあたり参考にさせていただいたサイトリンクをお示しいたします。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

国税庁(インボイス制度について)

インボイスの経過措置による負担軽減や取り消しをQA解説!|全国商工団体連合会

インボイス制度の実施に、自営業者やフリーランスの対策は?経過措置による負担軽減や取り消しをQAで解説!インボイス廃止の展望も…!★インボイスのご相談は民商へ★

お問い合わせはお気軽にどうぞ

お問い合わせ後、担当者より弊所営業日24時間以内にご連絡させていただきます。